2020-9-4 [ 奶酪观点 ] 当前保险处于低谷,长期投资价值凸显

- 09/04/2020

- 14:24

由于估值长期低位徘徊,保险被戏称为“股市三傻”。近年来保险行业确实面临不小压力,一方面由于长期利率走低导致投资收益下滑,另一方面、受疫情影响,保险代理人线下展业受阻,新单保费下滑,保险行业处于较为低迷的阶段。从行业本身的发展看,保险行业也是处于一个从财险向保障险回归的转型期,叠加互联网+和大数据的应用,促使保险公司顺应产业变化谋求自身的变革,这也增加了一些不确定因素。多因素叠加之下,使得保险行业估值难以提升。

从价值投资的角度,我们认为,保险上司公司目前的股价已经很大程度反应了上述悲观的预期,具有较好的安全边际,不宜过度悲观。从长周期来看,中国保险无论是深度还还密度,还有较大提升空间。目前保险行业正处于结构转型,提质增效的发展阶段。现在布局优质上市保险公司股票,长期分享行业长期成长的红利,是性价比比较不错的投资。

一、保险业面临三大压力

1、长期利率走低

保险的三大收入来源包括利差、死差、费差。长期利率走低影响保险公司的利差收入,这是由于保单的长期性和给定收益的固定性引起的。比如一个10年保单,给客户的收益为每年3%。保险公司拿着保费投资,假设每年可获得5%的收益,那么保险公司就实现了2%的利差收入。但是如果利率下行,保险公司投资的收益下行,如果无法达到3%的收益,保险公司就会面临利差损风险。

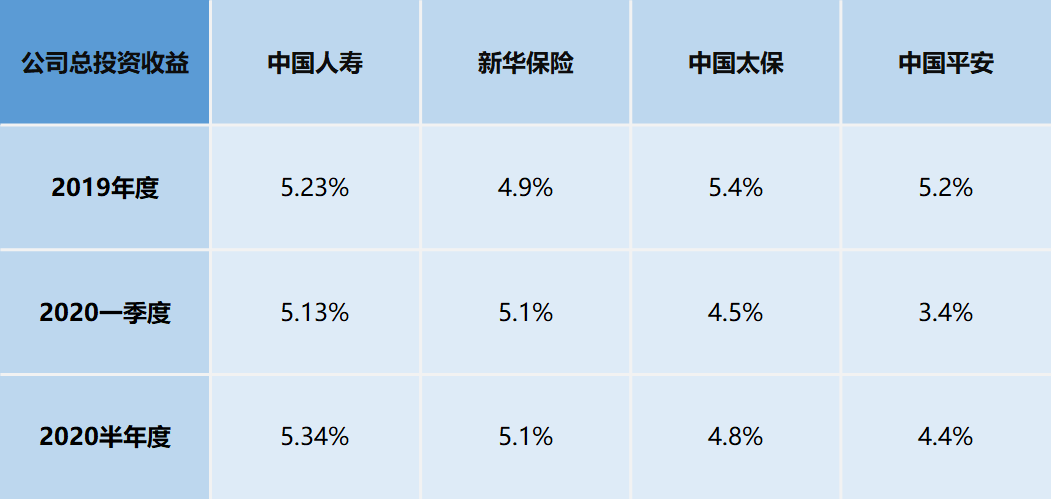

今年受到疫情影响,一季度的投资收益有所下滑,中国人寿、中国太保、中国平安的总投资收益率相较上一年度的总投资收益率都有不同程度的下滑,其中,中国平安下滑明显,新华保险投资收益情况较为稳定。一季度投资收益明显下滑后,中报出来的投资收益情况有所回升,但也出现分化,中国人寿和新华保险已经恢复到5%以上,而中国太保和中国平安仍未达5%。

现在看来,长期利率已有企稳迹象,对保险公司的投资收益情况不应过度悲观。应对利率走低的风险,保险公司通过提升资产管理能力,加强资产负债管理等,也可以提升利差益。例如通过增配高收益债券、拉长长久(近年超长期债券供应加大)、增配另类资产等方式,降低利率风险。发达国家保险业长期在极低利率甚至负利率的环境下运行,并没有造成利差损,他们的发展经验也是值得借鉴。

长期来看,我国经济依然处于中速增长阶段,市场对长期低利率环境过度担忧。

2、业务结构转型

保险公司也在积极寻求业务转型,险种均衡发展,预定利率更加保守,加强产品创新,与客户共担风险等方式,降低低利率环境的影响。

在2017年之前,我国无风险利率较高,保险公司大力销售理财险,特别是中短期理财产品吸引客户,理财保险销售异常繁荣,保险的资产量一度赶超信托。其实这种单纯追求保费快速增长的冲动,恰恰是浮躁和短期逐利的表现,“开门红”现象就是中短期理财保险冲量的突出表现。

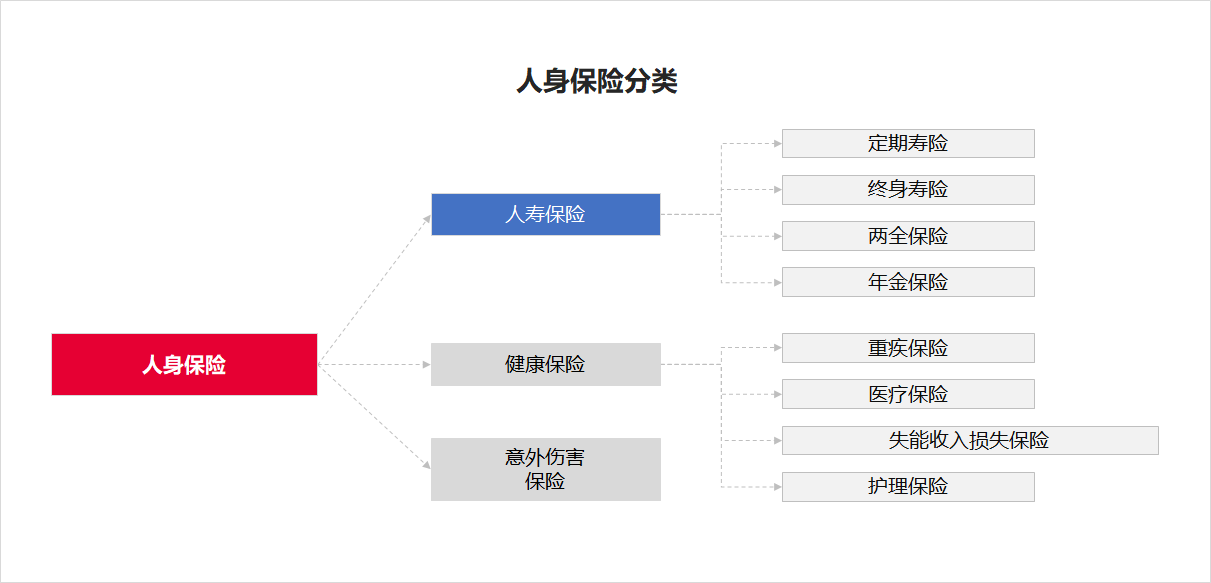

监管层因此提出“保险姓保”,让保险回归保障功能,继而发布“134号文”,并对保险行业的规章制度和管理办法试行强监管,严厉惩罚违规行为。对于保险公司来说,健康险、医疗险等保障型险种,是收益较为丰厚的优质业务板块。低利率环境下,让保险回归保障功能,可降低对利差的依赖。以上世纪90年代受低利率冲击非常大日本保险业为例,2008年后,日本的健康险、防癌险、长期护理险等驱动保费增长,业务比例由1995年的12.3%提升至2014年的33.6%。

对于中国的保险业来说,利率环境要比欧美发达国家更好一些,业务结构转型会带来阵痛,短期内数据不会那么好看,但从长期来看,有利于保险业更健康的发展。

3、疫情下新业务开展受限

受业务结构调整的影响,保险近两年的“开门红”行情有降温趋势,今年又叠加了疫情,线下业务开展困难,特别是寿险的推广和服务,大部分是通过代理人线下展业的模式,这导致了保险行业一季度的新单保费的明显下滑。对此,很多保险公司也都在积极通过线上拓展业务,通过线上与线下结合,对于提升客户粘性增加出单率也有一定好处,可谓危中有机。 疫情之后,人们对健康险的意识加强,也会一定程度上促进医疗保障险种的需求生成。

小结:在低利率、业务结构调整、疫情等多方面因素的叠加下,形成了目前保险估值处于非常低的位置。

二、需求长期增长方向不改

1、密度和深度提升空间巨大

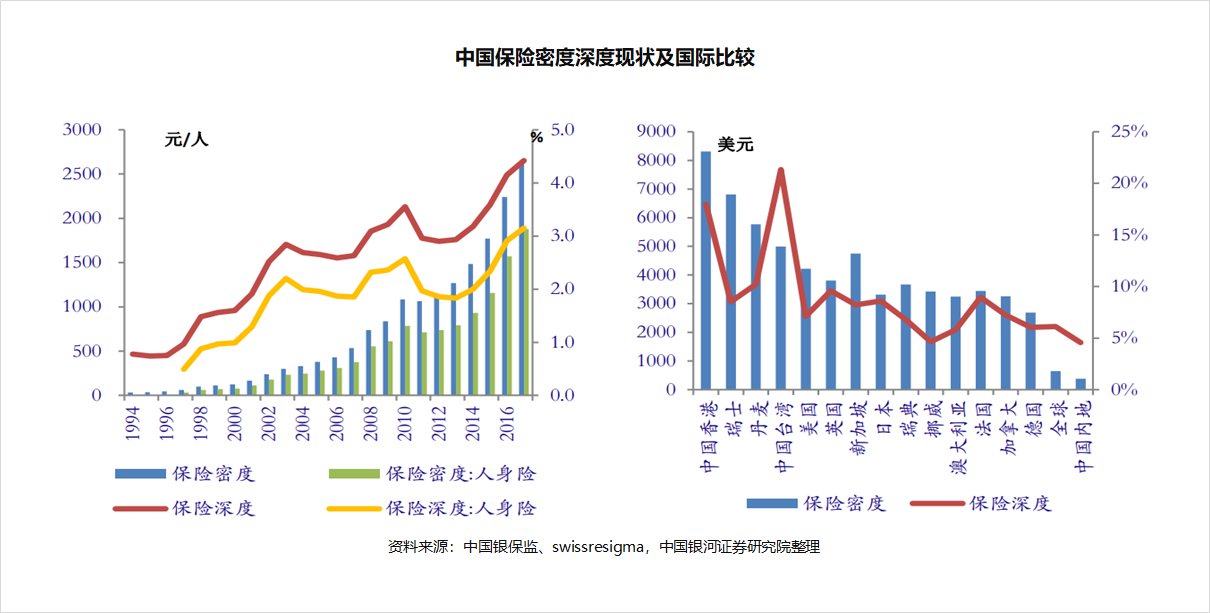

中国的保险密度和深度不仅远低于欧美发达国家,且低于世界平均水平。截止 2017 年年底,美国的保险密度为4216 美元/人,保险深度为 7.10%,日本的保险密度为 3312 美元/人,保险深度为 8.59%, 世界平均保险密度为 650 美元/人,保险深度为 6.13%,而中国的保险密度为 384 美元/人,保险深度为 4.57%。

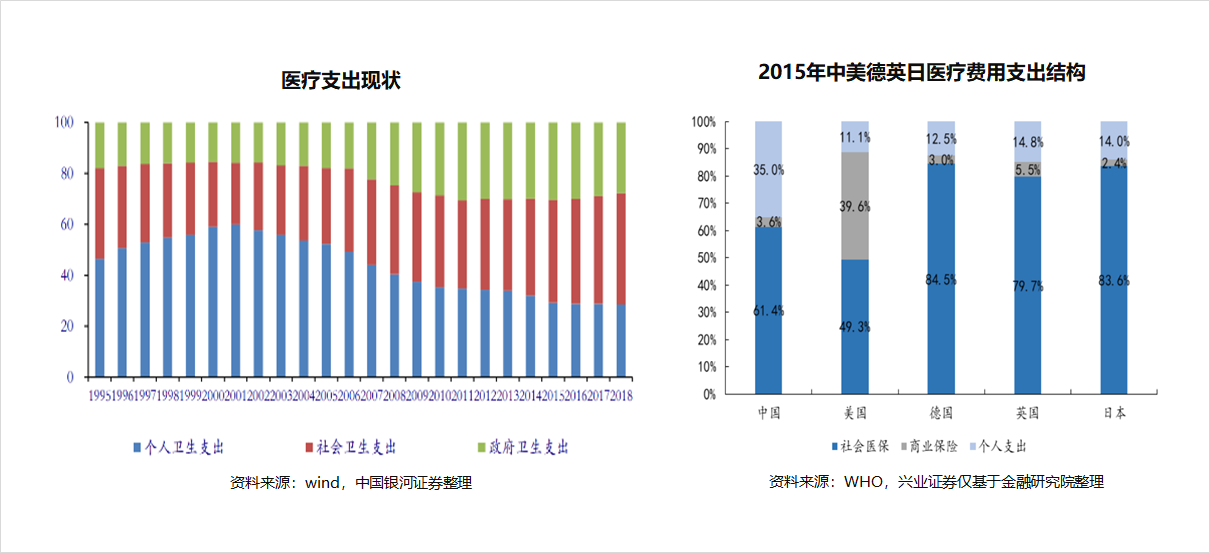

从支付结构看,与发达国家相比,我国居民的医疗支出比重较大,个人医疗负担居高不下。 长期以来,我国个人卫生支出负担比例在 30%左右徘徊。近年来受益于医改,个人卫生支出比例有所下滑,社会卫生支出比重上升,但考虑到居民医疗需求的增长和企业社保缴费负担过重,商业健康险发展空间广阔。

因此从供需的逻辑,中国的人身险将是一个需求长期放量的行业,随着GDP增长和国民收入的提升,增长空间巨大。

2、行业发展提质增效

自2017年开始,银保监会出台了一系列引导行业回归保障的指导意见,通过税收优惠政策,引导发展保障型产品。这种监管和引导,也是对保险行业负债成本的保护。

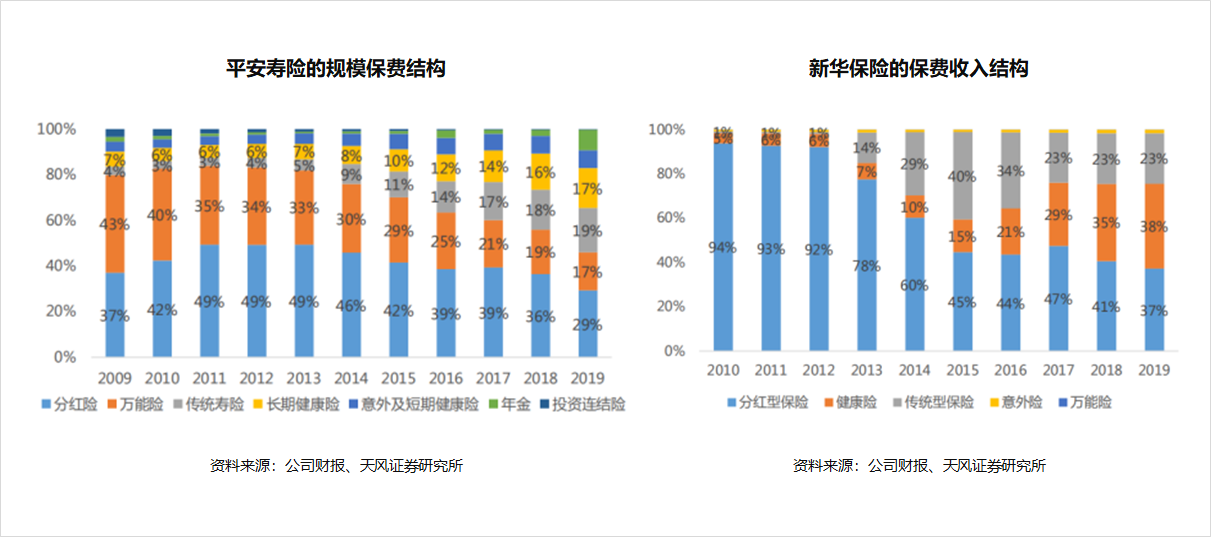

上市保险公司也开始调整思路,淡化规模增长,聚焦价值创造。中国平安、中国人寿、新华保险等公司,健康险规模保费从2013年到2019年期间,分别从7%、13%、21%提升至17%、20%、38%。

保险“回归保障”是行业发展需要,能给保险公司带来更高的新业务价值,也能让保险公司更从容应对低利率冲击。

三、具备安全边际和护城河

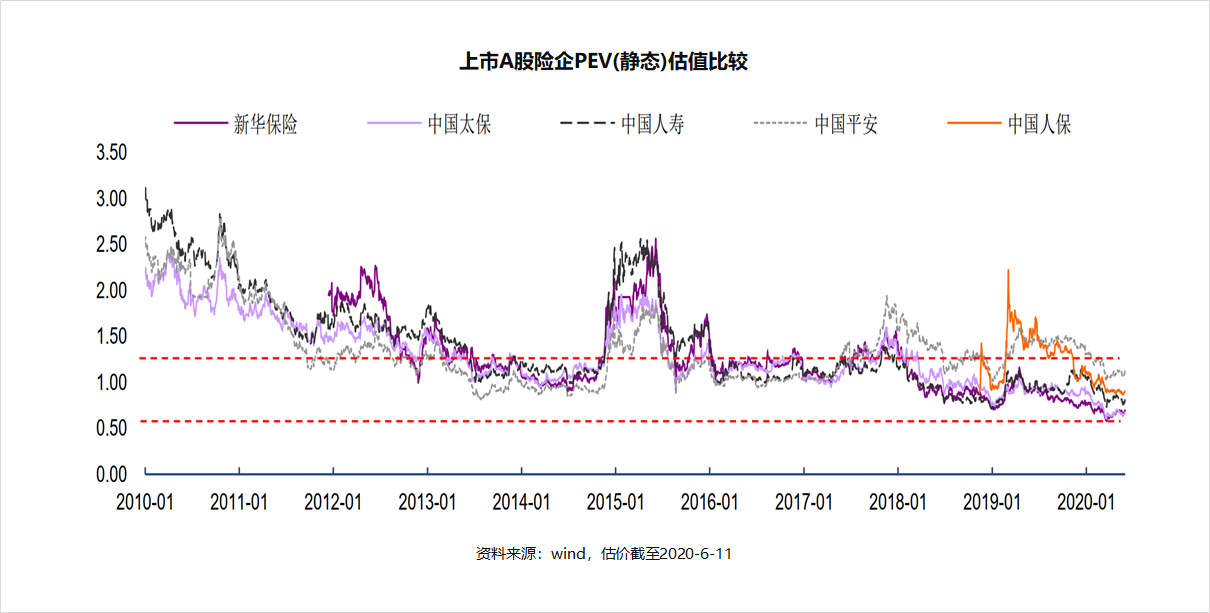

保险用的是PEV估值。P为市值,EV为保险公司的内含价值。长期利率和新业务价值是影响保险公司估值的两个重要因素。

国寿、平安、太保、新华对应2020中报PEV估值分别为1.21倍、1.1倍、0.69倍、0.83倍,估值隐含了投资端的悲观预期,具有安全边际。

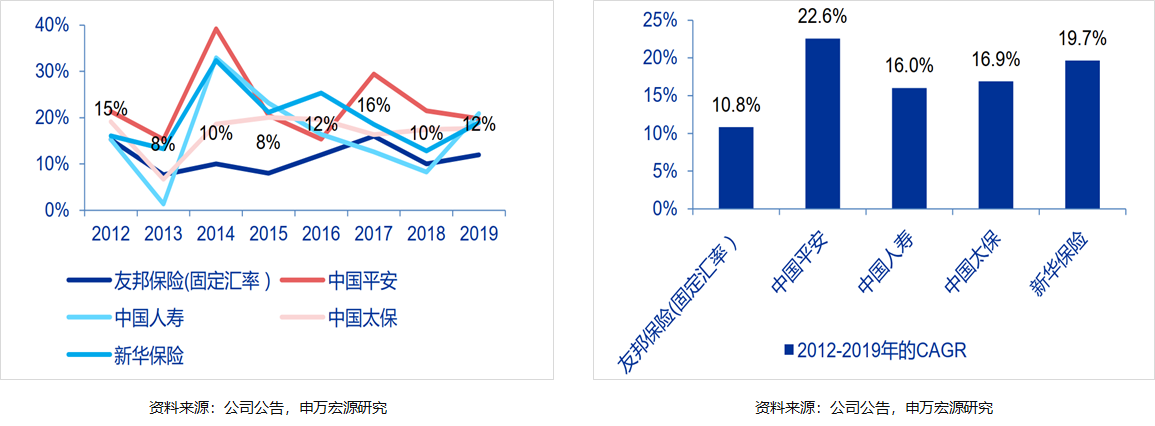

内含价值增速

以当前保险公司的股价来看,当前价格已经大部分反映长利率和新业务价值增长的悲观的预期。未来只要长期利率有所改善或新业务价值有所增长,将给保险公司带来估值修复的机会。

从竞争格局看,保险行业的进入门槛只会越来越高,2016年以来,《保险公司股权管理办法》重新修订,对股东的进入门槛有了较大的提升,从股权结构、资金来源、穿透式监管等方面做出了规定,意在进一步严格股东准入标准。上市险企已经形成了一定的规模壁垒、客户数据壁垒、品牌认知壁垒、资金门槛壁垒、业务服务壁垒等,保险行业大概率仍将延续强者恒强的逻辑。

小结:我们希望陪伴优秀的公司长期成长,赚企业成长的钱,而不是市场博弈的钱。从向上的想象空间看,保险行业比不上科技类,但从确定性和安全边际的角度,是具备良好风险收益比的投资标的。目前,保险业的悲观因素较多,包括长期利率、疫情、业务结构调整等,这也是导致保险行业估值水平处于历史低位的原因,但保险行业是长期具有成长确定性的行业,保险行业的竞争格局也比较清晰,竞争门槛高,目前低估值的价格也提供了良好安全边际,长期投资价值凸显。