2019-10-9 [ 奶酪基金 ] 两条大概率成功的投资路径

- 10/10/2019

- 10:11

导读:

在股市这个交织着欲望和人性的名利场,太多人费尽心血想要一夜暴富,可最后却只能在“注定只有少数人赚钱”的冰冷魔咒中耗尽青春,英雄迟暮。

世间安得双全法,不负如来不负卿?怎样才能在股市中获得让自己满意的财富,取得投资的成功呢?在奶酪基金看来,想在股市中取得成功只有两条大概率成功的道路:要么成为像巴菲特那样的人,要么找到像巴菲特那样的人。

成为巴菲特的难度

很多人进入股市都是被各种暴富传说所吸引,却不知道这只是种“幸存者”偏差罢了。

郭德纲曾经说过一段话:“京剧看起来就很难,唱念做打翻,样样都要下苦工,这是看得见的,所有人一看到就会被吓住了。相声看起来是最简单的工作,谁都会说话,所以我凭什么要买票听你说话呢?问题就在这儿,京剧就像一座大山,你能一眼看出高来就不敢往上爬了。但相声你乍一看就是个小土坡,但你爬上去发现后面有一个高的坡,再爬又有一个更高的,再爬还有……”某种程度上而言,投资和相声的状况很相似。

从表面上来看,股票投资很简单,只要年满十八周岁就可以开户,买卖股票就是点点鼠标,几十秒钟的事儿,但想要赚钱你会发现,涉及的知识面急剧膨胀,从最基本的财务知识的掌握,到企业经营规律的认识,到客观与主观偏离的影响,到市场定价机制的复杂性,再到价值的动态性和相对性……可以说每一部分都涉及大量的知识点。更困难的是,这些知识点本身还都在动态的扩张之中,随着投资对象的更换,很多原先积累起来的经验和知识很可能都要重新再次更新。

麻烦的是,即使掌握了上述的知识也并不能确保成功,因为投资者还需要战胜自己的贪婪和恐惧,必须在时刻都在制造麻烦和诱惑的市场中保持理性。学到了什么只是一个方面,始终保持理性的存在并且运用这些知识,才是成功的关键。

股市是一个巨大的幻象,就像希腊神话中海妖的歌声一样的幻象,成功的概率非常小。我们以高考为例,看看在股市上取得投资成功相当于考取了什么样的大学。

北清浙复等最顶级名校招生数也就是2.5万人左右,而2018年的高考总人数已经达到975万人,录取率0.25%,相当于通过投资实现亿以上财富的级别了。985院校招生每年总数不到20万人,录取率约为2%,这大概相当于股市中实现财务自由的级别。再往下,算总账能赚到不少钱的,相当于达到占比10%不到的一本线。而且相比高考更变态的一点是,投资会用几十年持续考验你的极限,相当于高考的马拉松版。

那么巴菲特这样的人在哪里呢?在这0.25%里面的0.001%。每个想要在股市发家致富的人都可以对照一下自己的高考成绩,再来想想成为巴菲特这样的人的难度。

2008年,对冲基金Sellers Capital Fund创始人,曾任晨星首席股权战略师马克·塞勒尔在哈佛大学做了题为《你为什么不能成为巴菲特》的演讲,他认为,巴菲特这样的人有以下七个特质:

第一个特质是,在他人恐慌时果断买入股票、而在他人盲目乐观时卖掉股票的能力。

第二个特质是,伟大投资者是那种极度着迷于此游戏,并有极强获胜欲的人。他们不只是享受投资的乐趣——投资就是他们的生命。

第三个特质是,从过去所犯错误中吸取教训的强烈意愿。这点对于人们来说是难以做到的,让伟大投资者脱颖而出的正是这种从自己过去错误中学习以避免重犯的强烈渴望。

第四个特质是,基于常识的与生俱来的风险嗅觉。

第五个特质是,伟大的投资家都对于他们自己的想法怀有绝对的信心,即使是在面对批评的时候。

第六个特质是,左右脑都很好用,而不仅仅是开动左脑(左脑擅长数学和组织)。

最后、最重要的,同时也是最少见的一项特质:在投资过程中,大起大落之中却丝毫不改投资思路的能力。

马克·塞勒尔认为,人们一旦步入成年期就无法再学到上述特质。这个时候,你在日后成为卓越投资者的潜力已经被决定了:这种潜力经过锻炼可以获得,但是无法从头建立,因为这与你脑组织的结构以及孩童时期的经历密切相关。这不是说金融教育、阅读以及投资经验都不重要,这些很重要,但只能让你够资格进入这个游戏并玩下去,那些都是可以被任何人复制的东西,而上述7个特质却不可能。

虽然很残酷,但现实就是:长期来看,90%的投资者都无法在股市中赚钱,95%的投资者永远都无法成为像巴菲特那样的人。

机构和个人投资者的优劣

理想很丰满,现实很骨感。既然成为巴菲特很难,那我们退一步,目标是在股市中赚到钱即可,可是,个人投资者不但要面临“注定只有少数人赚钱”的冰冷现实,还要面临着武装到牙齿的机构投资者。

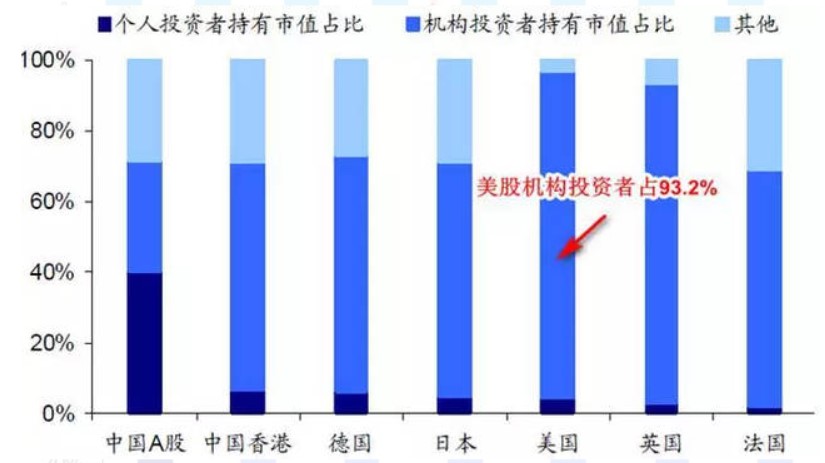

都说美股是成熟市场的代表,那么美股市场上投资者结构是怎样的呢?海通证券研报显示,2018年年中,美国机构投资者持有市值占比高达93.2%,个人投资者持有市值占比不到6%,大量的个人投资者被迫退出市场,改为通过养老基金、私募基金等方式间接持有,而中国正相反,还是散户为主的结构。

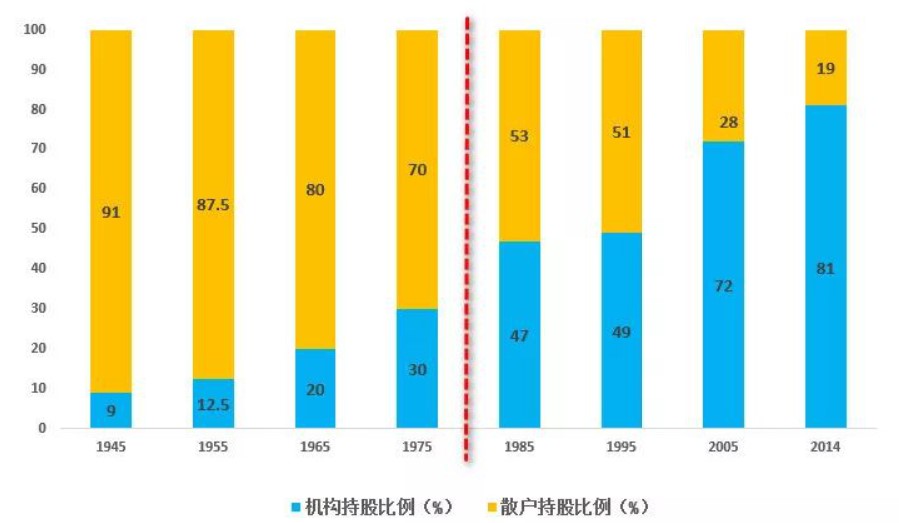

上图是美国1945-2014年投资者结构图,可以明显地看到,去散户化进程始于1965年以后,特别是1975年、1985年开始加速,这段时间美股到底发生了什么?这是值得我们关心的。

从1980年开始到2007年,美股经历了近代历史上最长的牛市,道琼斯指数从800点开始涨,一直到2007年的14000点左右,指数大概涨了17倍,而这段时间,散户却急剧减少,这又是什么原因?牛市来了不是应该散户多才对么?

统计数据显示,在这20多年的时间里,大概有6000个公司(包括退市的),其中有75%是没有上涨或者下跌的,而这20多年的牛市是靠25%的公司推动大盘上涨的,而增长的市值中,80%是靠排名前10%的公司带来的,这意味着在800点到14000点的20年多的过程中,只有极少数选对股票的人才能赚到钱。

如果身处一个20多年的大牛市中,指数涨了17倍,而自己却没赚到钱,这会是什么样的心情?还能继续做股票么?所以在这段时间内,虽然是大牛市,但散户离场的速度反而比较快。

上文论述的现象只是美股去散户化的原因之一。大家回想一下,从2015年股灾后到今年这四年时间,在A股国际化进程不断加快,外资持续流入的背景下,A股的表现是否和上文中美股的表现非常类似?之前被讥讽为“大烂臭”的蓝筹股股价稳步攀升,市场上无论公募还是私募、外资,有自己方法论和稳定投资体系的机构赚得盆满钵满,而广大的散户呢?之前炒小、炒新、炒垃圾股那套玩不转了,结果是伤痕累累、白骨嶙峋,市场好不容易反弹,可自己买的股票就是不涨,多少人赚了指数不赚钱。

事实上,散户相比机构来说,就像拿着大刀长矛上战场,对手却全副武装拿着机枪架着炮一样,基本上没有胜算。

在奶酪基金看来,机构相比散户来说,优势还是非常明显的,主要是机构有着一套完备的体系,不管市场如何变化,都有应对措施。以奶酪基金为例,我们有一个足够强大的、容错率高且反脆弱的资产配置体系,该体系有四个不同的维度:资产分布、跨市场、跨行业、个股绝对估值。

在这四个维度中,资产分布和跨市场投资用于抵御系统性风险,而行业和个股就是中观和微观的层面了,落实到具体选股方面。在“分析-买入-持有-卖出-总结”的整个投资流程中,奶酪基金始终践行强风控体系,以风险导向而非收益导向,这样就保证自己无论如何都不会死,且基金产品的净值波动远小于指数。

除了完备的投资体系外,机构相比散户的第二个优势在于信息的来源和不同合作方的资源支持。在投资实务中,经过企业生命周期的定性和财务数据的定量分析后,奶酪基金投研团队还会对企业进行更深入的实地调研,从商业模式、行业供需、经营管理、团队管理、产品特点、渠道优势、价格优势等多个维度更好的去了解企业。以企业经营者的思维模式与公司高管深度交流,接触行业一线专家、上下游产业链关键人员,获取一线的信息。

例如在分析空调行业时,我们会找到空调电机的供应商,请他们来公司座谈,“这种深度的分析和调研可能是机构投资者相比散户投资者的不同和优势所在,奶酪基金会一如既往地坚持。”奶酪基金创始人、基金经理庄宏东说道。

至于机构相比散户的第三个优势,则是集体智慧和个人经验的对决。投资是一个射击的过程,涉及到“举枪、瞄准、调整、射击”等一系列流程,个人投资者的准星非常容易瞄偏,而如何调整回正确的轨道则非常不容易,因为他只有一个人,每次都只是个性化的总结,且很少有反馈,这样调整的速度也非常慢。而机构投资者则不同,一个团队有十几个甚至几十个人,一个研究结论出来之后会得到迅速的反馈和调整建议,除了内部资源,也会有同行、券商等非常多外部合作方的反馈,这样就不容易跑偏,即使跑偏了也会迅速得到纠正。

机构相比散户的第四个优势就是资金规模,规模大的话,约见上市公司高层也会更容易,而散户想去调研就比较难了,前不久还闹出过一段非常辛酸的往事:某医疗公司董秘当面斥责散户,买100股就来参加股东会,不知是何居心。另外,资金规模大还可以有更多的投资机会,比如网下打新、债券正回购等等。

找到像巴菲特那样的人

成为巴菲特之难,难于上青天。那就不如找到像巴菲特这样的人,然后把资金交给他,自己享受生活,看天上云舒云卷,观庭前花落花开,岂不美哉?

找到巴菲特那样的人其实也是很难的,但相比成为巴菲特那样的人已经容易很多了。对此,奶酪基金创始人庄宏东还是很有发言权的,庄宏东认为,以巴菲特为代表的价值投资体系在中国一样行,但巴菲特无法复制,一个人的成功是由天时、地利、人和等多种因素共同决定的,还要有运气的成分,做巴菲特的追随者并在中国取得成功还是有很大可能的。

庄宏东就是巴菲特在中国的追随者,而且用十年以上的业绩证明了这一点。

芒格曾说过,明白了复利作用的威力和了解了想要取得它的难度状况,就是认识其他投资事项的开端。深知投资之难的庄宏东研究巴菲特超过十年、把市面上所有能找到的关于巴菲特的书都看过、甚至把巴菲特历年致股东的信反复看过六七遍之后,再结合A股、港股和美股等不同市场十多年的投资历练后,才敢成立私募基金公司,而且完全按照巴菲特的做法打理奶酪基金,公司迄今成立四年,不管是管理、产品业绩、净值回撤等各方面“都很像巴菲特”。当然了,由于A股相对美股波动性更大,庄宏东还自创了强风控投资体系,以降低净值波动,这属于在巴菲特的基础上结合中国实践的升华,这样可以让奶酪基金的未来更加行稳致远。

付出获得了回报,在2018年伯克希尔股东大会后作为国内唯一的资管人被巴菲特单独接见、认同并打趣“you copy me in China?”后,庄宏东心里更踏实了,他觉得自己的路走对了,也走通了,他在中国成为了一个像巴菲特那样的人。

那么,庄宏东和巴菲特相似的地方在那些方面呢?据他自己总结,大致有以下几个方面。

首先是风险观相同,巴菲特有句著名的话流传甚广:投资的第一条准则是保住本金;第二条准则是永远不要忘记第一条。奶酪基金永远把安全边际放在首位,并为此专门建立了更适合A股市场波动很大的“强风控体系”(具体做法详见《奶酪基金罗艳芳:用强风控投资体系构建资产保护盾》一文,链接:http://fund.eastmoney.com/news/1591,201909201242919623.html)。

其次是投资品种和投资阶段相似,巴菲特从格雷厄姆走向了费雪,奶酪基金的投资也是以成长为主、价值为辅。

处在企业生命周期不同阶段的行业会呈现不同的特点,奶酪基金不会投资对于处在导入期的一些行业,比如说现在比较火的5G、新能源等,因为确定性较低,投资的收益风险比也很低。

“我们会更偏向于投资成长期的行业,在好的赛道中挑选拥有核心竞争力,成长性好、经营性现金流稳定的优秀公司;而对于处在成熟期的行业,我们更多的是在行业里面去挖掘一些能通过市占率的提升来实现高速成长的公司;处在衰退期的行业就敬而远之了。”庄宏东如是说。

基于上述认知,奶酪基金的持仓结构和伯克希尔类似,主要都集中在大金融和大消费领域。

最后是持仓结构相似,都是“头大尾长”的持仓结构(详见《奶酪基金:概率、赔率和投资组合构建》一文:https://www.sohu.com/a/343078217_428648)

当然了,以上几点相似之处都只是形似,更重要的是神似,也就是内在相似,巴菲特和庄宏东都把投资看出一辈子的事业,每天跳着踢踏舞去上班,喜欢逆向投资,愿意慢慢变富。还有种种相似之处,不一而足。

“选择比努力重要,在正确的方向上坚持,才可能有所成就,而选择本身就是一种能力,不同的选择在未来会有不同的结果”,庄宏东坦言,选择成为像巴菲特那样的人,走一条少有人走的路,这决定了自己会以怎样的方式去度过一生。“我读书时整个年级有200人,只有2个人学了经济学,其他的都学工商管理了,走少有人走的路并不是刻意为之,而是因为这条路适合我,就像学习巴菲特一样,我并不是刻意要成为像他那样的人,而是因为本身就是这样的人,走上价值投资之路完全是水到渠成。我愿意像巴菲特一样,用一生时间去打造一座价值投资的拱桥。”庄宏东笑道。