2020-4-10 [ 奶酪观点 ] 底线思维看疫情下A股的危与机

- 04/10/2020

- 13:44

导语:疫情带来的经济停摆和对未来的悲观预期已经影响到金融系统,这场危机还会持续多久?各国央行大量防水释放的流动性能否支撑实体经济走出低谷?

1、西班牙流感后的美国经济

现在新冠疫情已经蔓延全球,像这样的大流行性病,历史上次出现规模如此大的疫情应该是1918年前后的西班牙流感。1918年,一战刚刚结束,复员军人从欧洲回到美国,把发源于西班牙的流感病毒带回到美国。战后统计的数据中,西班牙流感共造成全世界5000万人死亡,5亿人被感染。

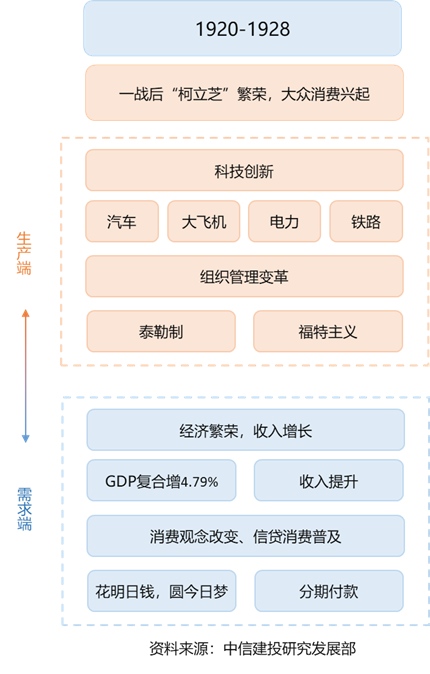

根据当时的报道,大流行性感冒摧毁孟菲斯的工业、小石城商户称销售下降 40%,其他口径估测下降达 70%,零售商店业销量被砍三分之一。从这些数据中可以看到,西班牙流感严重损伤了1918年美国经济。然而,流感结束后,美国经济迎来了黄金的腾飞时期。在二次工业革命的推动下,美国的汽车、飞机等工业生产制造快速发展,信贷观念普及下的大众消费强劲生长。一个显著的表现是,在1910年,美国大多数家庭只能拥有一台收音机,但到20年代中期,大多数美国家庭拥有一辆汽车。我们的问题是,西班牙流感改变了美国乃是世界经济发展的轨迹了吗?当然没有。那么我们再回头看看新冠疫情对经济的影响,就可以很自然地得出答案,疫情的影响一次性的,不会改变经济发展的趋势,其影响是加速或延缓经济的走势。

所以,我们不赞成做简单的类比的,人不可能两次踏进同一条河流,历史不会简单地重复。考虑新冠疫情和西班牙流感的背景,很明显,世界处于不同的发展进程中。在西班牙流感时期,人们生活在金本位制度下,又处在第一次世界大战之期间,服务业规模相对较小,全球的通讯和交通,全球的经济联系远没有当前紧密。这也大大削弱的西班牙流感的借鉴意义。例如,当时在疫情最严重的第二波时期,美国股市从高点回落的幅度只有10%左右,整个疫情期间英国股市则没有明显调整。

2、是否会出现大萧条?

很多投资者担心全球会出现类似1929大萧条或2008金融危机的经济衰退。这样的担忧并非没有根据。在出现疫情之前,美国经历了历史上最长时间的经济扩张,股票估值处于高位,联邦基金利率相对较低,高收益债市场问题不小;欧洲和日本始终经济增长动力不足,政策空间狭窄,欧洲还面临不同国家的政策协调问题等。这次疫情的冲击进一步暴露了这些问题,或加大了其解决难度。

通过对比我们可以看到,在政府的应对上,1929大萧条和2008年的金融危机是完全不同的,2008金融危机要远远小于1929大萧条,原因在于2008年金融危机爆发的时候,美国政府进行了干预,用并购和宽松的方式救下了几家投行,还援助了两房,从而阻断了风险的链条,经济随后得到快速复苏。实际上,凯恩斯等新经济学是大萧条后发展起来的。新经济学反对自由放任主义,主张国家干预,强调政府在保障经济平稳运行中的重要作用,在此后100年期间的各种金融周期性演变中,人们对于经济周期的认识不断加深,运用各种经济政策和货币工具进行逆经济周期调节,使经济运行更为平稳。而本次各国央行出手的速度和力度可以说是史无前例的。例如美联储应对的手段之丰富已经超过了金融危机时的范围;再加上财政救助措施的强力干预,市场对现金恐慌性需求迅速下降,金融市场随之也大幅度反弹。

我们再来看一下本次疫情引发的危机,对比之下,我们很容易发现这一次危机的传导机制与1929和2008的金融危机存是相反的。前二者的危机都是由金融体系向实体经济传导,而本次新冠疫情的传导路径是从实体经济向金融体系传导,各国政府的量化宽松可以阻止金融体系危机全面爆发,但对于实体经济的救助存在滞后性。实体经济的恢复仍然取决于疫情的全面控制的时间。但从另一角度看,这也倒逼相对宽松的货币和财政政策不能在短期退出,甚至继续加码,因此,在这种背景下,未来支撑资本市场的流动性将会是长期正面的。受疫情发展和经济底部不明朗的影响,市场风险偏好也将出现反复剧烈波动。

3、中国A股的危与机

正如上面所分析的,疫情的影响是一次性的,不会改变大的经济走向。我国经济处于增速换挡阶段,虽然经济增速下行压力增大(GDP增长下降到6%不到),但处于提质增效的结构性升级过程中,中国制造比以往而言,在全球产业链中的竞争优势是更加凸显了,未来,中国内需强大的韧性以及中国制造业的优势地位不会因为疫情而改变。

从全球产业链竞争格局角度,受疫情影响,全球产业链可能面临重新调整。中国作为全球第二大经济体,世界第一大贸易国,具有世界上规模最大、门类最全、配套最完备的制造业体系,我们能够自主生产从服装鞋袜到航空航天、从原材料矿产到工业母机的一切工业产品,这样的制造业体系绝对不是一朝一夕能够完成的。尽管各国保护主义有所抬头,但任何一家全球化的公司,不可能和中国的产业链轻易脱钩。目前,中国已经率先控制住了新冠疫情,开始了大规模的复工复产,这是我们抓住全球产业链重组的机会、抓住新业态新产业萌发机会的先机。

从自下而上的公司角度,这次疫情也是对企业的一次考验。在疫情冲击下,新一轮周期底部夯实,一些行业自身周期提前见底,一些行业加速出清,一些优势企业集中度进一步提升,而存在缺陷的企业则加速退出市场。例如一些经营现金流糟糕、资产负债表恶化的企业,或者深层次体现为企业文化、治理结构、管理体系、战略布局等,以上种种,使企业在面临巨大外部冲击是缺乏安全垫,无法迅速调整适应而被市场淘汰。这对我们做投资来说,更需要关注企业应对危机和风险的能力,对于我们甄别出优质的企业,也并非完全是坏事。

从经济政策调节空间来看,欧美主要发达国家,随着这次美联储降息到零,几乎全面进入了零利率或者负利率时代,现在中国的无风险收益水平几乎是全球主要经济体里最高的,目前中国10年期国债收益率为2.757%,中美两国利差走势一度达到近180点水平,中美国债收益率差也扩大到历史的90%分位数水平。这无疑提升人民币资产在全球的吸引力。此外,中国较高的利率水平也意味着央行在释放流动性方面存在更大的空间,目前,中国的调节政策更多是精准滴灌,保持流动性的合理充裕,通过定向降准,有效降低小微企业的融资成本,支撑小微企业度过危机。未来视生产和消费的恢复情况,央行还有更多的金融工具可用,不排除动用降息这一“压仓石”。这个角度讲,人民币资产在全球资产中无疑具有更大的安全垫,将吸引更多的外资流入中国。

从估值的角度,A股市场目前处于低位。受到疫情全球蔓延的恐慌情绪影响,以及外资在本国流动性干涸的危机中不得不抛售国外资产拯救本国流动性的影响,A股一些优质的上市公司也遭遇到无差别抛售,特别是一些以内需为主的公司,它们在基本面没有出现根本性恶化的情况下,价格被拉到非常低的位置。在流动性危机和风险极端厌恶的情形下,A股的估值水平被压制,这让优质企业长期股权价值的风险收益比处于一个非常有利于投资的位置。

4、底线思维,相信均值回归的力量

在金融学中,均值回归就像万有引力定律一样在起作用。资本市场的价格与价值虽然会出现短期偏离,但总是围绕价值中枢波动。在乐观的环境中,资产价格被高估,在悲观环境中,资产价格被低估。由于这一规律的存在,逆向投资才会被许多投资大师奉为获得超额收益的重要策略。我们相信,在市场悲观的时候以低价持有优势上市公司股权,长周期等待均值回归,将大概率为我们创造良好的投资回报。但也正如我们前面所分析的,此时剧烈的风险偏好波动带来的资产价格波动,将给投资者造成不小的煎熬。这也正是逆向投资知不易行更难的地方。

对于疫情的冲击和未来可能发生的无法预计的次生性危机,也不容我们小觑,充足的应对措施是非常必要的。也就是说我们心态上要有底线思维,在策略上要建立防线应对较为悲观的情景。在选股逻辑体系和仓位管理上,我们一直是黑天鹅思维的,不管任何时候,我们都是会考虑在黑天鹅光顾时,我们的投资能不能经得住考验。因此,我们长期重仓的都是基本面良好,现金流充裕、未来增长确定较性强的上市公司,摒弃一些短期看起来弹性大但博弈色彩较浓,盈利增长确定不强的企业。而在仓位的管理上,我们也长期保持一定比例的类型金,假如市场继续出现大幅下跌,我们可以运用我们的现金低价买入具有高性价比的企业。此外,我们在备选工具的使用上,也做好了不同等级的风险的应对,包括使用期权保险策略和对冲工具,锁定净值下跌空间。