在市场大跌时,一些投资者忧心忡忡,另一些投资者却能逆势把握机会;反之,在市场大涨的时候,一些投者只想追逐高收益,另一些投资者却主动放弃高收益,规避暴跌的风险。这些做到进退有据的投资者,必须对自己持有的资产背后承担的风险有清醒的认知,才能市场的剧烈波动中,以一颗平常心从容应对。所以说,认识风险是做好投资的第一道门槛,一点都不为过。

一般来说,居民收入有三种来源:

1、工资收入,也就是劳动收入,这是我们上班工作获得的劳动报酬;

2、利润收入,例如商人投入资本金,整合生产资料、劳动者等资源,为市场生产产品或提供服务,获得利润的收入。

3、财产性收入,比如股权投资、在基金投资、信托投资、银行理财产品等。

利润收入一般是企业主体才有的,因为作为劳动者的居民,很难有更多的精力去做生意获得利润收入。得益于资本市场的发展,居民可以通过多种投资渠道,参与到各行业利润收入的分配。从这个角度讲,投资就像做生意一样,都是承担了风险的。正如没有只赚不赔的生意,当然不存在没有只赚不赔的投资。这样的话,聪明地参与到风险中就尤为重要了。

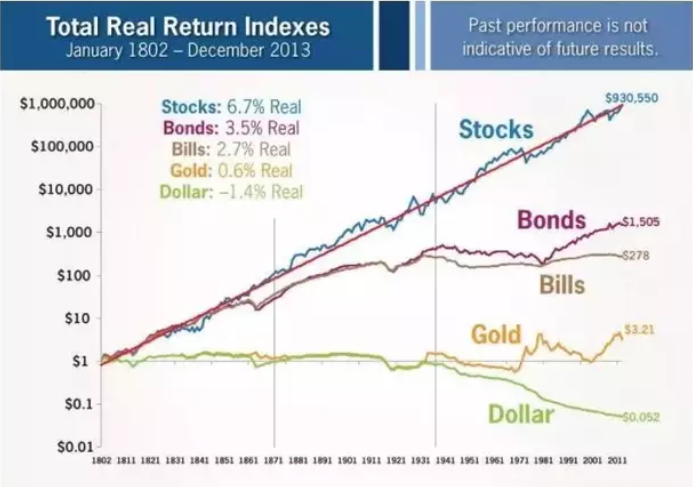

风险可以从两个角度去理解:一、资产价格的波动;二、失败和损失的可能性。金融投资学把风险定义为资产价格的波动,但作为投资实战的投资者,波动并不是很好的衡量风险的指标,本金的永久性损失才是真正的风险所在。在金融投资学中,人们把波动理解为风险。在金融研究文献中,标准差是研究人员最常用的风险指标之一。大家普遍的认识是,标准差越高,风险也越高。标准差的算法是不管价格上涨,还是价格下跌,都会被计算入内。也就是说,价格突然快速上涨,或者价格突然快速下跌,都会提高其波动率。以此来衡量,股票市场的波动率大于债券市场,所以股票的风险大于债券市场。这种把波动理解为风险的观点有它应用的现实场景。比如你的理财顾问会先让你做一个风险评测,看你能承担多大的风险,划分为R1—R5五个等级,根据你能承受的风险能力推荐给你合适的投资产品。在这里,你的风险承受能力就等于你能承受的资产价格波动的范围。如果投资要尽可能的规避波动风险,那么到底是投资股票好还是债券好?沃顿商学院的西格尔教授的研究结果引发了对这一问题的争议。他研究了美国1802年到2011大约两百年间的投资品种的收益情况。虽然股票的波动高于债券,但拉长时间看,股票的实际回报率(扣除通胀因素)为年化6.7%,远超债券年化3.5%。来源:《股市长线法宝》by沃顿商学院西格尔教授

债券收益波动小,回报低,而股票波动大,回报高。短期内,股票投资承担的浮亏大于债券,但只要投资时间足够长,波动反而能带来更高的回报。以此来看,浮亏只是过程,最终获得的收益才是结果。所以,对于股市的价值投资者来说,他们把波动视为获得超额收益的来源,在投资性价比突出的时候,他们欢迎波动。巴菲特就旗帜鲜明地反对把波动等同于风险的风险观。他说贝塔(以波动大小衡量风险的指标)认为,“如果相对于大势,一只股票的股价大幅下跌,……大跌之后的股价反而比先前股价高企之时,更具风险。”他认为贝塔这样来测量风险是荒谬的。相反,风险并不是什么贝塔或波动,而是投资损失或伤害的可能性问题。投资者可以利用自身在某方面的所长,对于相关企业进行深入分析,包括公司管理层素质、产品情况、竞争对手、负债状况等多个方面。这些模糊的正确胜过精确的错误。对于像巴菲特这样的价值投资者来说,把钱投资到有前景的伟大公司中,享受公司不断成长的复利,是获得超额回报的最具确定性的途经。如果能够在波动中识别出哪些资产是被市场情绪“错杀”,出现“安全边际”,那么波动就不是风险,而是获得超额收益的机会。凯恩斯不仅是杰出的经济学家,而且是精明的投资家,他也提出了类似的观点。他认为投资应该重仓于两三家经过深入了解的、具有可信管理层的公司,通过在财务上和心智上集中聚焦的策略,提升了投资者对目标公司的认知度,同时也提升了投资者在买入前必须具备的、对其基本面属性的满意度。不管是投资股票或者是投资债券,其实都是在承担经济波动的风险。幸运的是,波动的风险是可以获得超额补偿的,但并不是所有波动都能获得相应的风险补偿。不过,市场上总是存在错误定价的资产,有的定价过高,有的则定价过低。聪明的投资者会选择潜在风险低回报高的投资品种,即风险收益比高的投资品种,而门外汉则常常追涨杀跌,投资高风险低回报的品种,最后变成接盘侠。波动是风险,还是机会,取决于能力圈。关于能力圈的问题,有两个层次的理解。第一个层次是,比如有一队从事深海捕捞的渔队,他们具有优秀的舵手、经验丰富的渔民、性能良好的渔船和捕捞设备,如果让这队深海捕捞的渔队不要捕鱼,而是进山打猎,那么他们不仅可能一无所获,而且也可能丧命。第二个层次是,虽然出海捕鱼会遇到一些风浪,但这是他们日常捕捞作业必须承担的。如果让他们不要出去冒险,一直呆在平静的小河中,他们永远也不可能获得数量巨大的海产品。所以他们的风险不是那些普通天气的中的小波浪,而是那些可能让他们丧命的极端坏天气。 所谓不可逆风险,即本金永久性损失的风险。那么什么情况会带来不可逆的风险?我们认为应该警惕以下四种情形:1、逻辑错误或发生变化。原来的明星公司,发生了一些情况,包括内部的或者外部的,导致基本面恶化,导致支撑公司持续增长的逻辑崩塌,这些因素都可能导致一个明星企业变成投资者的噩梦。为了避免发生认知逻辑错误,深度调研和长期跟踪,反复验证是最有效的办法。我们持仓比例较大的公司,都是长期跟踪了三到五年投出来的。当然,这个过程也有看错的公司,一旦发现自己的买入逻辑出了问题,就要果断卖出,不留恋短期可能存在的反弹收益。2、想象收益。在市场过热的时候,很多投资者都喜欢想象收益,对一些前景远大的公司给予厚望。比如2015年的乐视网、全通教育,市场中包括很多专业投资人在内都存在幻想收益的情况,人们想象这个行业未来有多大市场空间,这家公司可以获得多大份额,所以应该值多少市值。2020年的火爆的芯片行业和新能源行业,我们也认为这是幻想的未来收益。一旦幻想预期无法兑现,股价将永远不可能回到狂热时的高点,导致不可逆的风险。我们追求的是确定性优先的稳健回报,所以始终远离这类幻想收益类的公司。3、夕阳产业。有些企业估值看起来很便宜,似乎出现了很好的安全边际,但是夕阳产业从长期来看是走下坡路。不要指望在“蚊子腿里找肉吃”,投资最重要的是顺势而为,找到不用算细账的好公司。4、过度上涨。有的企业股价在短时间内涨的太多了,估值高到难以接受或者不知道该怎么理解的时候,也是容易导致不可逆风险出现的时候。至于可逆的风险,我们通常将其视为机会。公司股价的波动如果只是由于一些短期因素,长期看它的业务基础、领先优势及经营能力等都没有太大问题的话,这种短期的波动也给我们提供了以好价格买入好公司的机会。